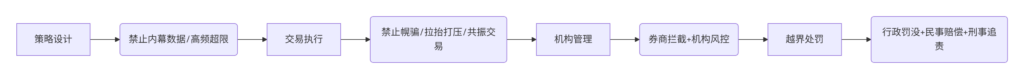

在中国资本市场强化“全链条监管”的背景下,量化交易策略的合规边界主要由2024年10月实施的《证券市场程序化交易管理规定(试行)》(以下简称《管理规定》)及2025年7月生效的《程序化交易管理实施细则》(《细则》)界定。以下是量化交易需严守的五大合规边界及对应操作要求:

一、高频交易监管:申报与撤单的硬性约束

- 高频交易认定标准满足以下任一条件即触发高频监管:

- 单账户每秒申报/撤单≥300笔;

- 单账户单日累计申报/撤单≥2万笔。差异化监管:高频交易需额外承担更高费率、更严格监控及策略报备义务。

- 禁止行为

- 瞬时申报速率异常:短时海量订单冲击交易系统;

- 频繁瞬时撤单:不以成交为目的,制造虚假需求(如挂单后秒撤≥50%比例)。

二、异常交易行为:四类重点监控场景

根据《细则》,以下行为构成异常交易,交易所将重点监控:

| 行为类型 | 认定要件 | 合规调整建议 |

|---|---|---|

| 频繁拉抬打压 | 小额多次报价诱导价格趋势(如微盘股中蚂蚁搬家式操作) | 限制单日个股交易量≤流通市值0.5% |

| 短时间大额成交 | 单笔成交额超个股日均成交额20%,或引发价格跳涨≥1% | 拆单算法需设置单笔上限,延长执行周期 |

| 虚假申报(幌骗) | 同方向报撤单≥3次且反向交易获利 | 禁止非成交意图的测试单、诱导单 |

| 算法共振风险 | 同一管理人旗下多产品同步交易致股价异动 | 纳入“合并监管”,分散指令时点与标的 |

案例:宁波灵均因多账户同步大额抛售被暂停交易,凸显机构需对旗下所有产品交易行为整体监控。

三、数据与策略合规:透明度与合法性要求

- 数据使用边界

- 合法来源:仅能使用市场公开数据、授权金融数据(如Wind、同花顺),禁止入侵系统、贿赂获取内幕数据;

- 禁止内幕因子:策略不可依赖未公开财报、重组进展等重大信息。

- 策略报备与透明度

- 首次交易前报告:向交易所提交账户信息、策略类型、最高申报速率等;

- 核心参数披露:高频策略需说明底层逻辑(如做市策略的价差计算模型)。豁免情形:涉及商业秘密的策略细节可申请脱敏处理。

四、机构义务:全流程风险防控

- 券商职责

- 客户审核:核实量化投资者资质,拦截未报备账户交易;

- 系统监控:部署实时预警模块,自动拦截超速申报(如>300笔/秒)。

- 量化机构内控

- 风控系统:设置熔断机制(如单策略回撤≥5%自动暂停);

- 策略测试:上线前需通过历史回测与压力测试,避免“乌龙指”。

五、越界责任:行政、民事与刑事三重处罚

- 行政处罚

- 没收违法所得,并按倍数罚款(如幌骗交易罚没款可达收益10倍);

- 违规高频交易可被限制账户、吊销许可。

- 民事赔偿操纵行为致投资者损失需赔偿(参考虚假陈述司法解释计算损失)。

- 刑事责任

- 入罪标准:违法所得≥100万元或致股价异常波动率≥10%;

- 量刑参考:伊世顿案中利用技术优势操纵期货市场,主犯获刑3年。

合规边界总结与趋势展望

未来方向:

- 策略转型:高频套利空间压缩,推动行业向中低频基本面量化发展(如日线级量价因子);

- 技术竞争:从“拼速度”转向“拼深度”,头部机构因合规成本优势进一步集中。

实操建议:量化机构应建立“合规-技术-法务”协同机制,动态跟踪交易所监控指标调整(如撤单率阈值),并通过区块链存证策略制定与执行记录,以应对争议举证。